人気記事ランキング

-

経営ノウハウ

2021.06.15

中小企業の経営会議のあるべき姿

-

経営ノウハウ

2022.12.28

売上1億円を超えた社長が陥りがちな失敗事例とその対策

-

クラウド会計

2021.05.24

中小企業のDX化と会計事務所の役割

税務顧問

2022.12.06

432 views

※この記事は約5分で読めます。

目次

今年も年末調整の季節がやってまいりました。

年末調整の流れや必要な書類など年末調整の基本についてわかりやすく説明してまいります。

※本コラムは令和4年12月2日時点の情報を基に記載しております。今後、税法の改正等により変更がある可能性がありますので、その点はご了承ください。また、一般的なケースを記載しており、必ずしも当てはまらないケースもございますのでその点もご了承ください。

サラリーマンの方は、毎月、お給料から源泉徴収として所得税が天引きされますが、この税額はあくまでも概算での金額になります。

そこで、年間のお給料が確定するタイミング(年末~年始)において、個人の年間の所得税額を確定させて、概算で徴収された源泉税額との差額を精算することを年末調整と呼びます。

扶養控除等(異動)申告書を年末調整を行う日までに提出する方が対象となります。(例外として給与等の総額が2,000万円超の方や年の途中で退職した方、乙欄の方※などは除外されます。)

※乙欄の方:他の事業所で扶養控除等(異動)申告書を提出している方のことを言います。

年末調整は源泉徴収簿などを用いて、下記のような流れで計算します。

① 年間の給与額の確定

毎月の給与や賞与、前職分の給与などをすべて合算し、年間の給与収入の金額を確定させます。

② 給与所得控除の計算

給与収入は全額に対して課税されるわけではなく、給与所得控除という形で一定金額を所得から控除することができます。

③ 給与所得控除計算後の給与等の金額の計算

①から②を控除した金額が給与所得控除計算後の給与等の金額となります。

④ 各種所得控除の計算

など様々な控除がありますので、それぞれ計算します。

⑤ 課税所得の計算

③から④を控除した金額が課税所得となります(1,000円未満切捨)。

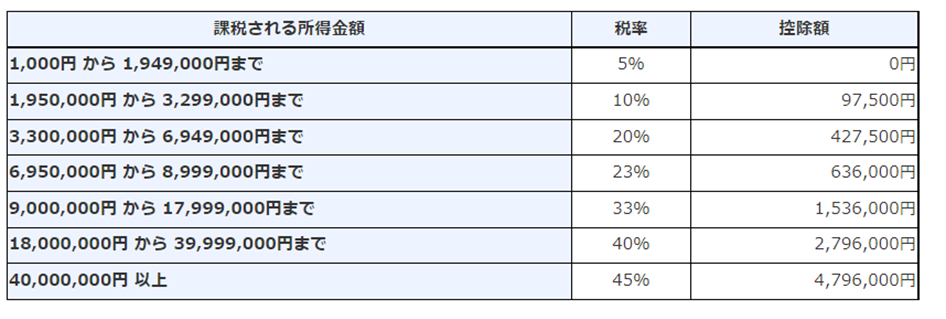

⑥ 住宅ローン控除適用前の所得税額の計算

下記のテーブルに基づいて、⑤に一定の税率を乗じ、控除額を差し引いた金額が住宅ローン控除適用前の所得税額となります。

⑦住宅借入金等特別控除額(いわゆる住宅ローン控除)の転記

住宅借入金等特別控除申告書により計算された金額を転記します。

⑧ 年調所得税額の確定

⑥から⑦を控除した金額が年調所得税額となります。

⑨年調年税額の確定

⑧に復興特別所得税率(2.1%)を乗じた金額を加算した金額が年調年税額となります(100円未満切捨)。

⑩源泉徴収税額と年調年税額の差額の精算(還付または徴収)

⑨とその年中に源泉徴収された金額との差額を計算します。

⑨のほうが少ない金額であれば、還付になりますし、逆であれば徴収することになります。

⑪源泉徴収票の交付

上記の処理が完了したら、従業員の方に源泉徴収票を交付します。

年末調整を行うために一般的に必要な書類をご紹介します。

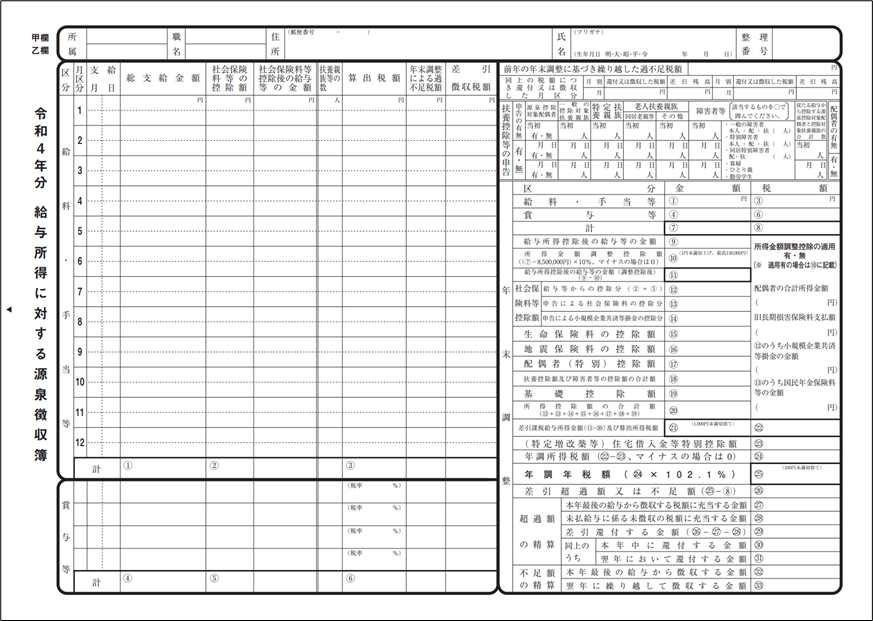

① 源泉徴収簿

会社が年末調整の計算をするために必要な書類です。年間の給与や賞与、社会保険料、源泉所得税、各種所得控除や税額控除などの情報を転記し、その内容に基づいて年間の税額を計算します。

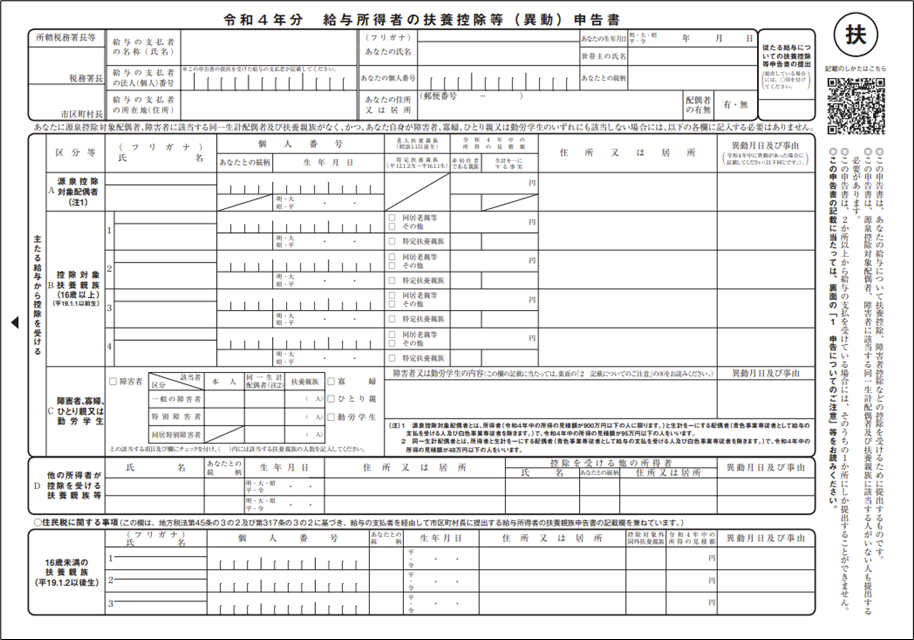

② 扶養控除等(異動)申告書

年末調整の対象となる従業員の方からは必須で提出していただく書類です。

また、上記の所得控除の適用可否を判定するために記載いただきます。

当年の分は基本的には昨年の年末調整時または年中に従業員の方に記載いただいておりますので、変更がないかを確認します。また、翌年の分も合わせて配布し記載していただきます。

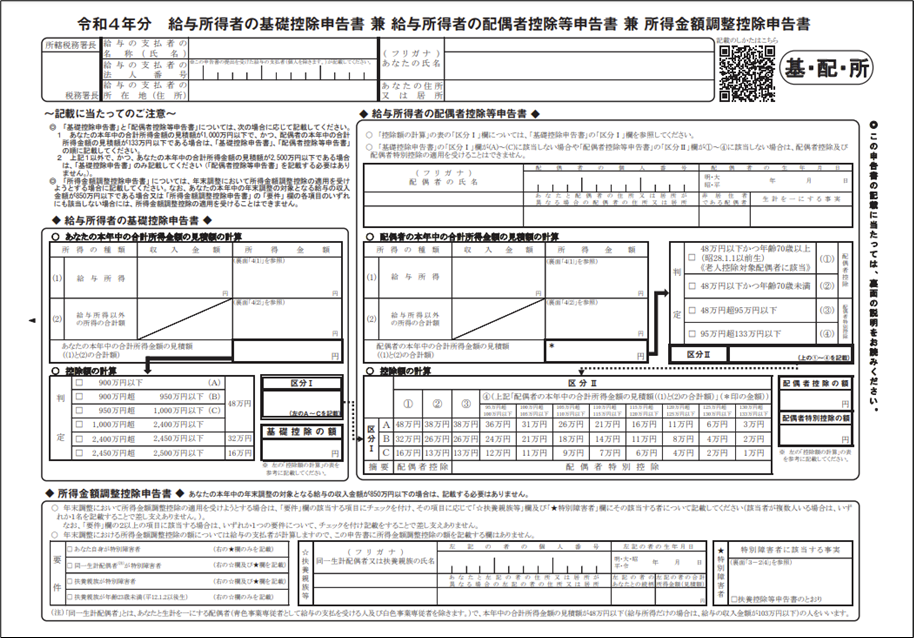

③基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書

上記の所得控除を適用するために従業員の方から提出いただく書類です。

※所得金額調整控除:一定の給与所得者の総所得金額を計算する場合に、一定の金額を給与所得の金額から控除するというものです。給与収入が850万円以上の方で、23歳未満の扶養親族がいる方や特別障害者に該当する方などが対象となります。給与収入のうち850万円を超える部分×10%を給与所得から控除できます(上限:15万円)。

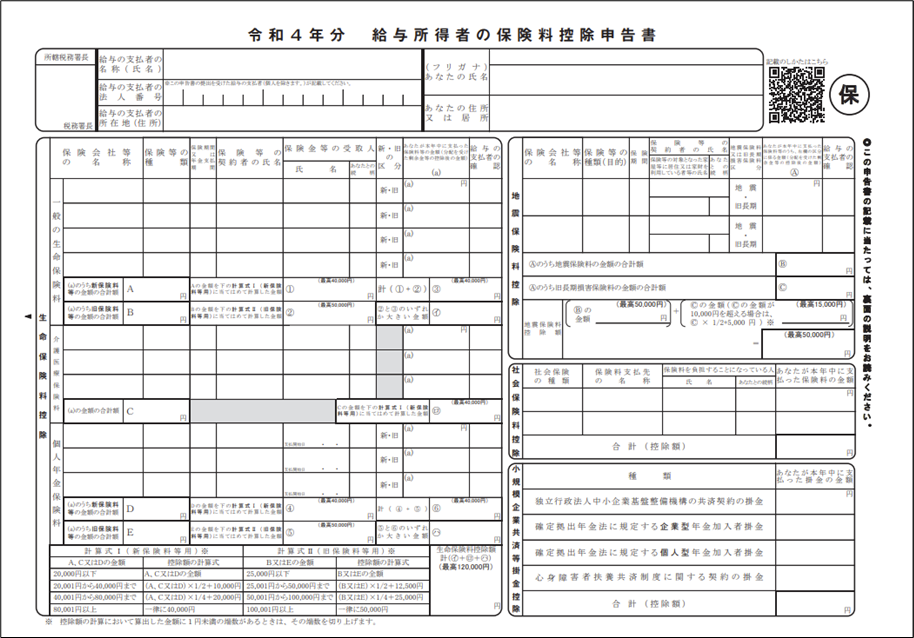

④ 保険料控除申告書

上記を適用するために従業員の方から提出いただく書類です。生命保険料控除の転記ミスや計算誤りが良く見られますのでご注意ください。

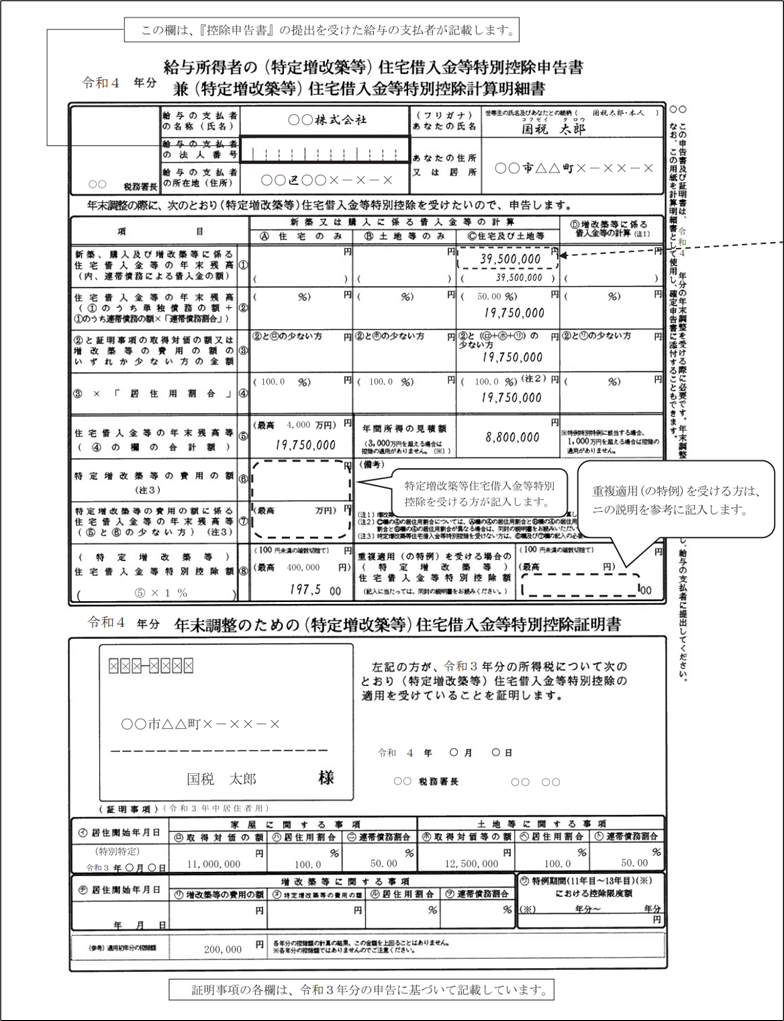

⑤住宅借入金等特別控除申告書

住宅ローン控除を適用するために従業員の方から提出いただく書類です。

(適用初年度は従業員の方自身での確定申告が必須になりますので年末調整には適用できません。二年目以降は年末調整による対応が可能になりますので、ご提出いただきます。)

⑥その他の書類

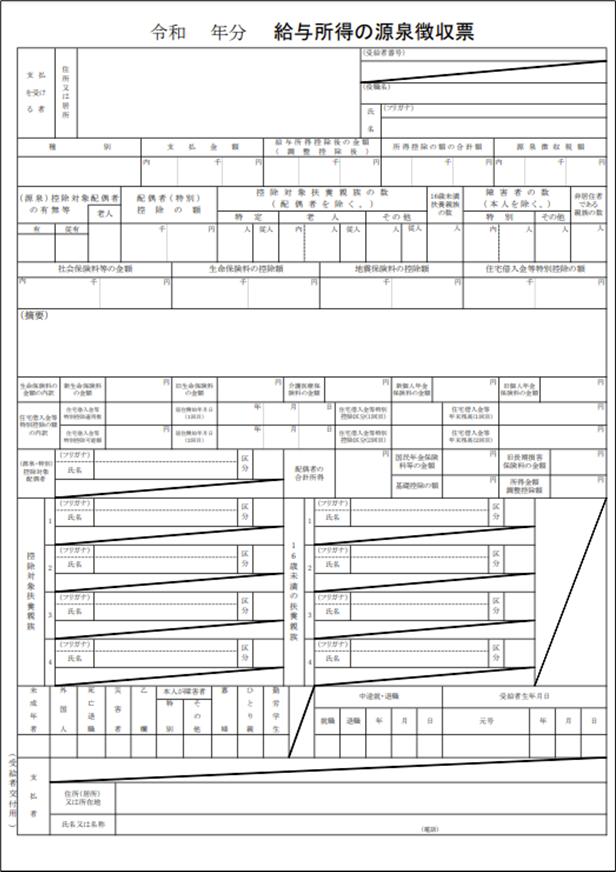

⑦源泉徴収票

年末調整の計算が完了したら、従業員の方に源泉徴収票を交付します。

年末調整の流れや必要な書類について説明してまいりました。

年末調整をスムーズに行うためには、事前準備やスケジュール管理が肝心です。

早め早めの対応を心がけましょう!

最後までお読みいただきありがとうございました!

執筆者:井澤 丈敏

監修:税理士法人ブラザシップ 公認会計士・税理士 松原 潤